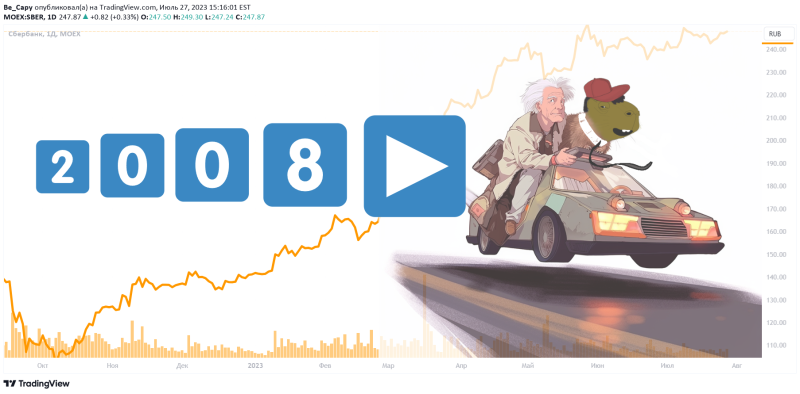

Симулятор рынка — это одна из моих любимых функций на TradingView. Она позволяет вернуться в прошлое и посмотреть, что показывали индикаторы в тот момент времени. Также вы сможете “проиграть” график (вместе со всеми индикаторами) вперед с заданной скоростью или постепенно — по одному значению за каждый клик.

Найти эту функцию можно в верхнем меню вашего окна с графиком:

Нажав на “Симулятор рынка”, у вас появятся ножницы, при помощи которых можно “отрезать” график до желаемой стартовой даты.

Вернувшись в прошлое, под графиком появится панель с кнопками управления временем. Она напоминает интерфейс знакомого всем видеоплеера.

Установите желаемую скорость и нажмите кнопку “Воспроизвести”. Ваш график оживится и будет постепенно обновляться. Процесс можно приостановить, нажав на кнопку “Пауза”. Если вы никуда не торопитесь, то можете обновлять график вручную, нажимая на кнопку “Вперед”. Чтобы вернуться обратно в настоящее время, нажмите на кнопку “К реальному времени”.

Во время работы “Симулятора рынка” вы также можете воспользоваться кнопками купли-продажи актива, расположенными на этой же панели. Встроенный движок рассчитает результат по итогам ваших виртуальных операций.

Давайте воспользуемся этой волшебной “машиной времени”, чтобы разобрать работу Индикатора Фундаментальной Силы и Радужного Индикатора на конкретных примерах.

Рассмотрим ситуацию с акциями NVIDIA Corporation (тикер NVDA).

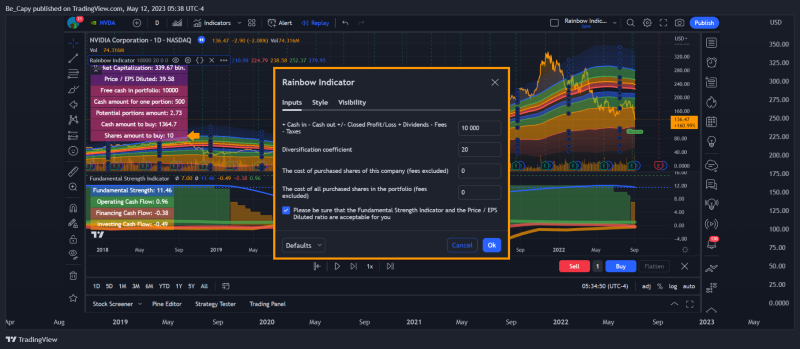

02 сентября 2022 года:

Фундаментальная Сила (“Fundamental Strength”) — 11,46 баллов (фундаментально сильная компания).

P/E — 39,58 (приемлемый для меня уровень).

Текущая цена — 136,47$ (находится в оранжевом “orange” спектре Нижней радуги).

Ситуация — Аверс.

Основные условия для покупки акций этой компании соблюдены. Настройки Радужного индикатора заполнены следующим образом:

Таблица слева от Радужного индикатора показывает, какое количество акций возможно приобрести в оранжевом спектре Нижней радуги по текущей цене => 10 акций. Это соответствует 2,73 порции.

Для примера покупаю 10 акций NVDA по цене 136,47$ за акцию.

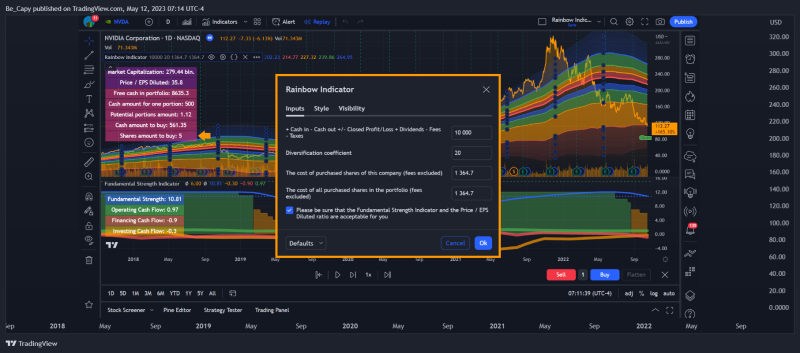

14 октября 2022 года:

Цена акций NVDA переместилась в красный спектр Нижней радуги.

Фундаментальная Сила — 10,81 баллов (фундаментально сильная компания).

P/E — 35,80 (приемлемый для меня уровень).

Текущая цена — 112,27$ (находится в красном “red” спектре Нижней радуги).

Ситуация — Аверс.

Основные условия для покупки акций этой компании по-прежнему соблюдены. Настройки Радужного индикатора заполнены следующим образом:

Таблица слева от Радужного индикатора показывает, какое количество акций возможно приобрести в красном спектре Нижней радуги по текущей цене — 5 акций. Это соответствует 1,12 порции.

Для примера покупаю 5 акций NVDA по цене 112,27$ за акцию. Итого приобретено 3,85 порций, и это максимально возможное количество порций при текущем уровне цен. Остаток в виде 0,15 порции возможно докупить только при уровне цен ниже 75$ за акцию.

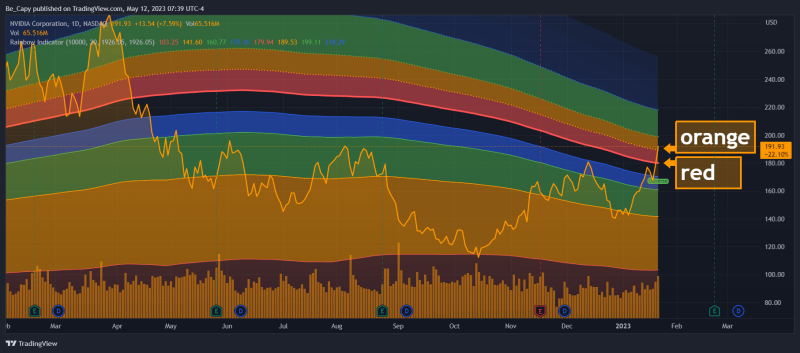

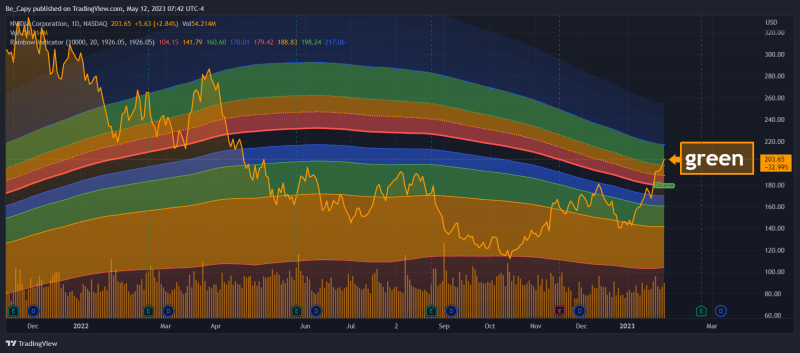

23 января 2023 года:

Цена на акции NVDA проходит красный спектр Верхней радуги и останавливается в оранжевом спектре. Для примера продаю 5 акций, купленных в красном спектре Нижней радуги, например по 180$ за акцию (+60%). А также треть акций, купленных в оранжевом спектре — 3 акции из 10, например по 190$ за акцию (+39%). У меня остается 7 акций.

27 января 2023 года:

Цена акций NVDA продолжила рост и переместилась в зеленый “green” спектр Верхней радуги. Это повод закрыть часть из оставшихся 7 акций. Я делю 7 акций на 2 и округляю до целого числа — это 4 акции. Для примера я продаю 4 акции по 199$ за акцию (+46%). Теперь у меня остается 3 акции.

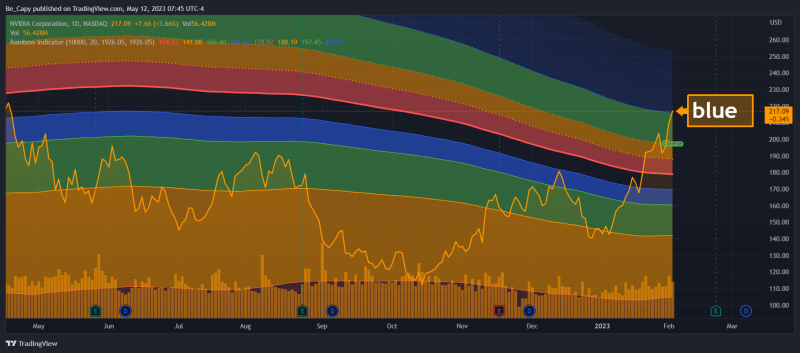

02 февраля 2023 года:

Цена акций NVDA перемещается в синий “blue” спектр Верхней радуги, и я закрываю оставшиеся 3 акции, например, по цене 216$ за акцию (+58%). Вся позиция в акциях NVDA закрыта.

Как можно заметить, в процессе закрытия позиции Индикатор Фундаментальной Силы и мультипликатор P/E уже не использовался. Решения принимались только на основе Радужного индикатора.

В качестве другого примера рассмотрим ситуацию с акциями Papa Johns International, Inc. (тикер PZZA).

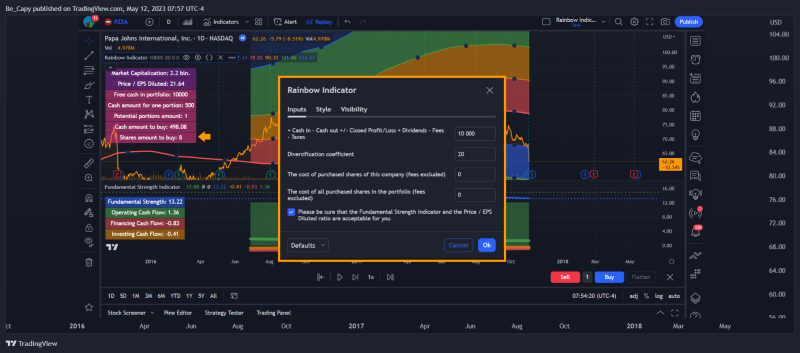

01 ноября 2017 года:

Фундаментальной Сила — 13,22 баллов (фундаментально сильная компания).

P/E — 21,64 (приемлемый для меня уровень).

Текущая цена — 62,26$ (находится в синем “blue” спектре Нижней радуги).

Ситуация — Аверс.

Основные условия для покупки акций этой компании соблюдены. Настройки Радужного индикатора заполнены следующим образом:

Таблица слева от Радужного индикатора показывает, какое количество акций возможно приобрести в синем спектре Нижней радуги по текущей цене — 8 акций. Это соответствует 1 порции.

Для примера покупаю 8 акций PZZA по цене 62,26$.

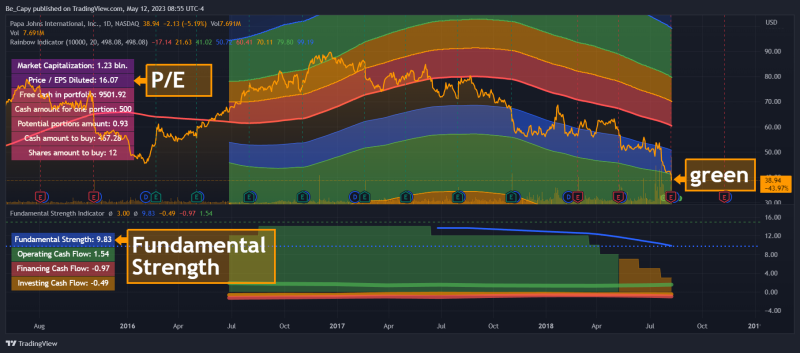

8 августа 2018 года:

Цена акций PZZA переместилась в зеленый спектр Нижней радуги.

Фундаментальная Сила — 9,83 баллов (фундаментально сильная компания).

P/E — 16,07 (приемлемый для меня уровень).

Текущая цена — 38,94$ (находится в зеленом спектре Нижней радуги).

Ситуация — Аверс.

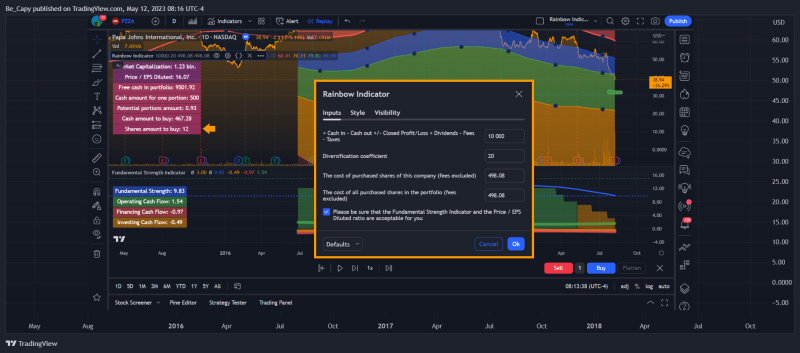

Основные условия для покупки акций этой компании по-прежнему соблюдены. Настройки Радужного индикатора заполнены следующим образом:

Таблица слева от Радужного индикатора показывает, какое количество акций возможно приобрести в зеленом спектре Нижней радуги по текущей цене — 12 акций. Это соответствует 0,93 порции.

Для примера покупаю 12 акций PZZA по цене 38,94$. Итого приобретено 1,93 порции.

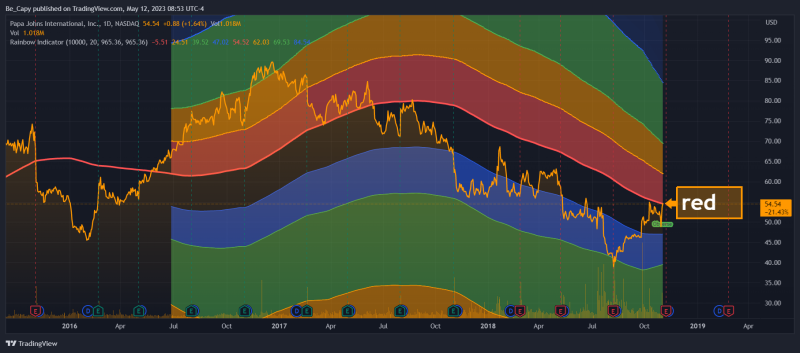

31 октября 2018 года:

Цена акций PZZA перемещается в красный спектр Верхней радуги и составляет 54,54$ за акцию. Так как у меня не было купленных порций в красном спектре Нижней радуги, закрытие части позиции не происходит.

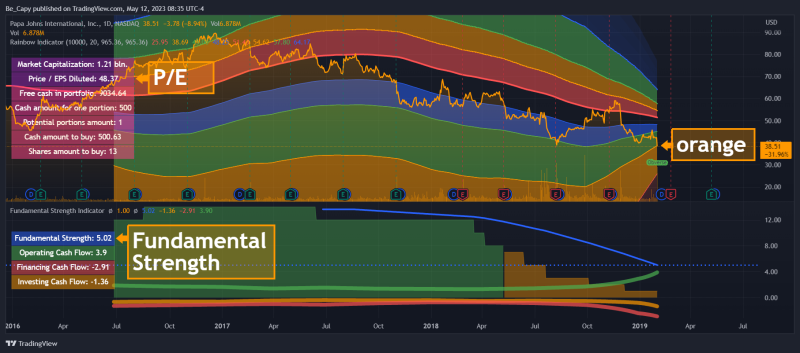

01 февраля 2019 года:

После значительного снижения цена акций PZZA перемещается в оранжевый спектр Нижней радуги и составляет 38,51$ за акцию. Однако я не совершаю никаких действий, потому что Фундаментальная Сила компании в этот день — 5,02 (фундаментально средняя компания).

27 марта 2019 года:

Цена акций PZZA проходит зеленый и синий спектр Верхней радуги. Это позволило закрыть ранее купленные 12 акций, например, по 50$ за акцию (+28%) и 8 акций по 50,38$ за акцию (-19%).

Закрытию сразу всей позиции способствовало значительное сужение обеих радуг. Как мы теперь знаем, это свидетельствует о сокращении прибыли в компании.

В завершение серии постов про индикаторы, которые я использую в работе, хочу еще раз напомнить, что любые инвестиции сопряжены с риском. Поэтому убедитесь, что хорошо понимаете все нюансы работы индикаторов перед их применением.

Уведомление о рисках:

При работе с Радужным индикатором необходимо учитывать, что публикация Отчета о доходах (откуда берется разводненная чистая прибыль) происходит спустя некоторое время после завершения финансового квартала. Это означает, что новые актуальные данные для расчета появятся только после публикации новой отчетности. В связи с этим возможно существенное изменение радуг индикатора после публикации новой отчетности. Величина этого изменения будет зависеть как от содержания новой отчетности, так и от количества дней между завершением финансового квартала и датой публикации данных отчетности. До даты публикации новой отчетности для расчетов будут использованы последние актуальные данные. Также еще раз обращаю ваше внимание на то, что Радужный Индикатор можно использовать только в тандеме с Индикатором Фундаментальной Силы и мультипликатором P/E. Без этих дополнительных фильтров Радужный индикатор теряет заложенный в него смысл.

Радужный индикатор позволяет определить диапазоны цен для постепенного открытия и закрытия позиции на основе доступных данных и созданной мной методологии. Также с его помощью вы сможете рассчитать количество акций, которое можно рассматривать к покупке с учетом уже имеющейся позиции. Однако данный Индикатор и/или описание к нему, а также примеры не могут быть использованы как единственная причина покупки или продажи акций, а также иного действия или бездействия, связанного с акциями.